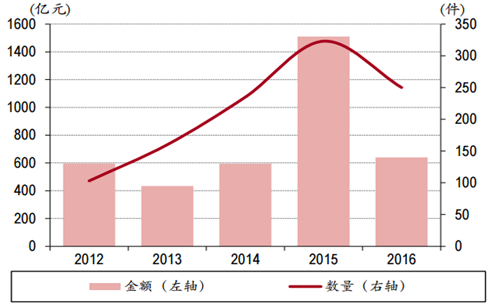

中国医药行业目前已经进入了整合时代,很多企业都开始尝试外延并购发展战略。近几年海内外并购数量和并购金额呈现出整体上升的趋势。据统计,2015年国内并购案例247起,交易金额1,510亿元,较2014年翻将近2倍。2016年迫于药品定价、医药行业并购监管趋严等压力,行业并购有所放缓。海外并购交易模式由数量多、金额小的“小步快跑形式逐渐向大规模并购转变。”

近年来医药行业国内并购情况

数据来源:公开资料整理

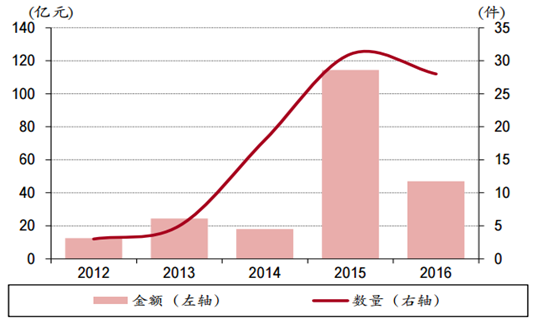

近年来我国海外并购情况

数据来源:公开资料整理

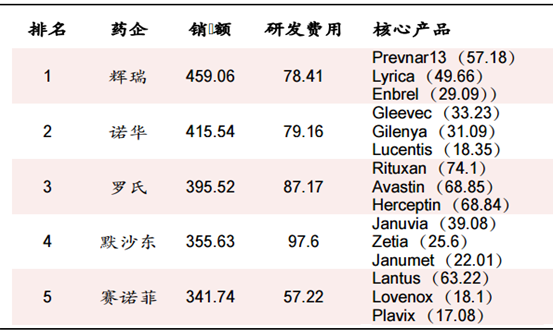

2016年全球医药行业Top5

数据来源:公开资料整理

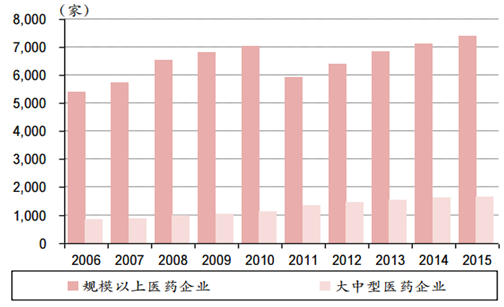

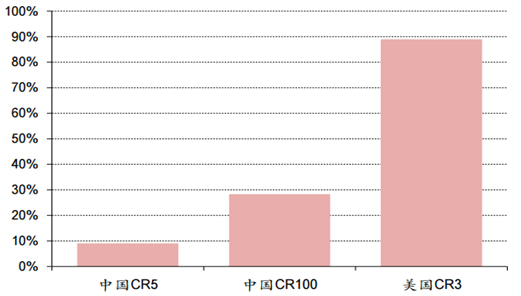

目前国内医药行业格局仍然较为分散,改善行业结构、提高行业集中度将成为未来的发展趋势。医药行业的并购主要有横向并购、纵向并购和跨界并购三种方式。2016年中国国内医药行业发生的并购案例中,超过50%为横向并购。

我国医药行业大中型医药企业占比少

数据来源:公开资料整理

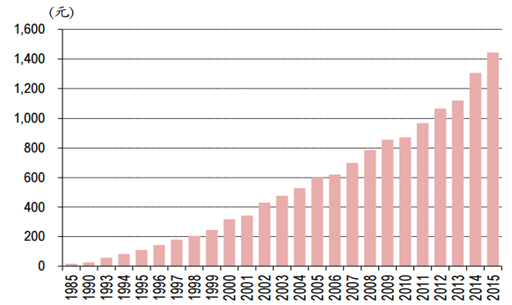

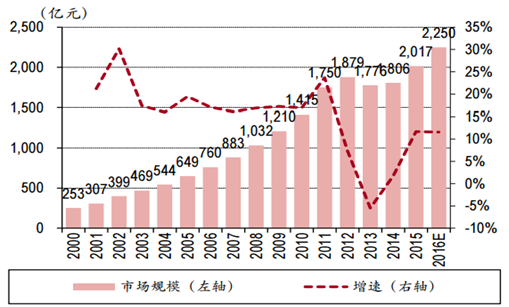

随着国内消费者收入水平和支付能力逐年提升,消费者对健康的关注和保健需求日益提高,健康保健类产品因此成为消费者支付意愿最强的品类之一。健康需求的上升成为OTC行业发展的重要驱动力之一,我国OTC行业呈现稳健增长态势,15年间增长将近8倍。2015年我国OTC市场规模超过2,000亿元,预计到2020年我国OTC市场规模将位居世界第一。

全国城镇居民医疗保健人均消费不断上涨

数据来源:公开资料整理

中国OTC行业稳健发展

数据来源:公开资料整理

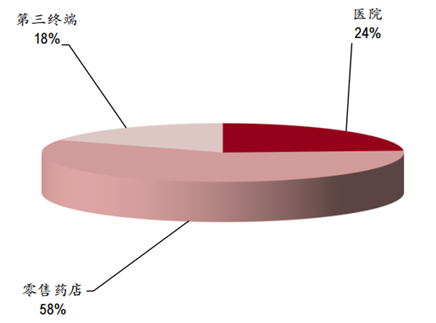

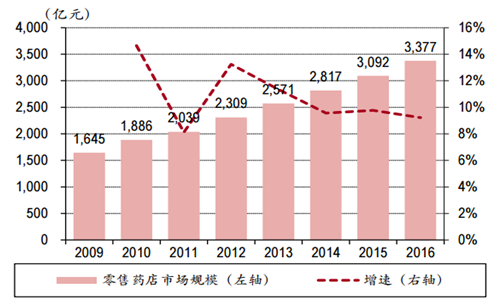

OTC市场三大终端分别为医院、零售药店、公立基层医疗机构为主的第三终端,其中零售药店销售占比将近60%,是OTC产品最为重要的销售终端,对OTC市场影响最大。我国零售药店行业整体呈现‚小、散、乱,行业集中度低。

零售药店是OTC主要销售终端

数据来源:公开资料整理

我国零售药店市场规模平稳增长

数据来源:公开资料整理

我国零售药店市场集中度低

数据来源:公开资料整理

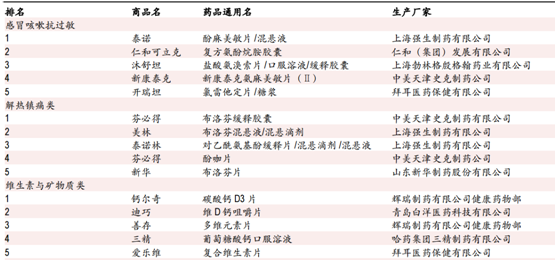

近年来伴随着人们对更高品质健康产品的追求,OTC市场的结构也逐渐发生变化,体现在行业集中度提升,品牌OTC市占率高。根据中国非处方药物协会数据,国内OTC市场销量前20的厂家整体市场份额超过30%,各大品类销售前5的药物均为外资企业和国产的品牌OTC企业,在某些细分领域一家企业市占率甚至超过50%,如江中药业的健胃消食片占据健胃消食中成药销售约80%。

数据来源:公开资料整理

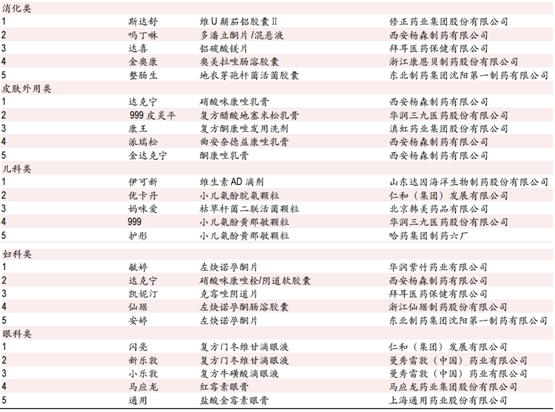

2015年补益养生类市场份额约为4.4%,2016年将提升至5.1%,成为市场份额上升速度最快的三甲之一;在2016年2季度补益养生类以13.1%增速位列首位,阿胶、肾宝、鸿茅药酒等产品占据OTC市场销量排名前10。随着全民保健意识提高,大病进医院,养生保健进药店消费观念的逐渐养成,大健康类医药消费品有更广阔的发展空间。

零售药店药品品类市场份额变化

数据来源:公开资料整理

品牌的建设需要时间积累和持续的宣传投入。随着媒体受众碎片化,重新塑造一个品牌的成本大幅上升;品牌的维护仍需要巨大广告投入;药品广告监管政策趋于严厉进一步加大了新建品牌难度。塑造和维护一个品牌的难度飙升使得原有品牌护城河越来越宽,在行业内的地位越来越稳固。

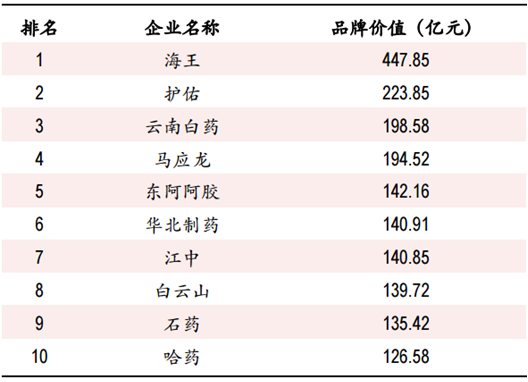

2016年医药行业品牌价值top10

数据来源:公开资料整理

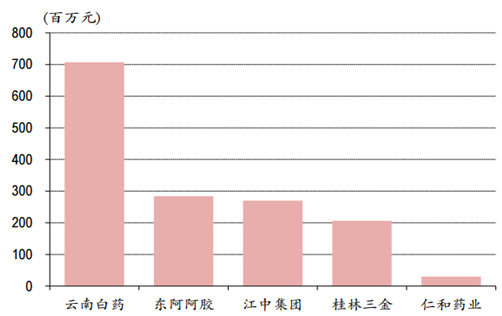

部分OTC企业2016年广告费用

数据来源:公开资料整理